Долго ли ждать денег?

Сроки и порядок возвращения средств зависят от того, каким способ их получения избрал гражданин. Ему предлагается два варианта:

Таблица 1. Способы получения вычета

| Вариант | Действия |

|---|---|

| Получить вычет в налоговой | В данном случае вы собираете вышеперечисленные документы и сдаёте их в налоговую. На проверку у специалистов есть три месяца, после проверки в десятидневный срок вас уведомят о её окончании. В налоговой вам передадут документ, свидетельствующий, что вы вправду имеете право на получение имущественной льготы, а вы напишите заявление, где потребуете возврата средств и укажите способ, которым желаете их получить. После чего вы должны сообщить инспектору ваш расчетный счёт, номер карты или сберкнижки. В течение одного месяца туда придёт полностью вся сумма вычета. |

| Получить вычет на работе | Первые действия этого варианта совпадают с предыдущими. Вы относите в налоговую документы, но уже исключаете справку по форме 3-НДФЛ. Когда пройдёт проверка и вы придёте для написания заявления и получения документа из налоговой, передать его вы должны в бухгалтерский отдел на работе. Бумага послужит основанием для прекращения удержания НДФЛ из зарплаты. Увеличенный на 13% заработок вы будете получать, пока не исчерпаете лимит имущественного вычета. Но каждый год вам необходимо будет вновь проходить процедуру посещения налоговой. |

Прекращение использования cookie-файлов

На Сайте Компании используются cookie-файлы двух разных типов:

- сеансовые cookie-файлы. Это временные файлы cookie, которые хранятся на устройстве пользователя

до того момента, когда пользователь покидает Сайт Компании; - постоянные cookie-файлы. Эти cookie-файлы остаются на устройстве пользователя на длительный срок

или вплоть до момента их ручного удаления.

Прекращение использования cookie-файлов на Сайте Компании возможно путем:

- отключения использования cookie-файлов в настройках веб-браузера;

- отказа от использования Сайта Компании.

Отключение используемых Сайтами Компании cookie-файлов может привести к снижению удобства использования Сайта.

Большинство браузеров позволяют просматривать, удалять и блокировать cookie-файлы c веб-сайтов.

Информация по управлению cookie-файлами может быть найдена в документации на используемый браузер.

Что же такое налоговый вычет?

Вычет – это возврат части денежных средств, потраченных при покупке недвижимости, который осуществляется за счет сумм вносимого подоходного налога. Таким образом обязательным условием получения налогового вычета является наличие трудовых отношений и выплата подоходного налога. Если владелец квартиры получает доход только как Индивидуальный предприниматель (по УСНО) и не платит подоходный налог, то он не может получить вычет.

Статья 220 Налогового кодекса РФ предоставляет налогоплательщику право налогового вычета в сумме фактически произведенных расходов для следующих случаев:

- расходы на новое строительство на территории Российской Федерации;

- расходы на приобретение на территории Российской Федерации жилого дома;

- расходы на приобретение на территории Российской Федерации квартиры;

- расходы на приобретение на территории Российской Федерации комнаты;

- расходы на приобретение на территории Российской Федерации доли (долей) в жилом доме, квартире, комнате;

- расходы на приобретение на территории Российской Федерации земельных участков, предоставленных для индивидуального жилищного строительства;

- расходы на приобретение на территории Российской Федерации земельных участков, на которых расположены приобретаемые жилые дома, или доли (долей) в них.

Максимальная сумма вычета исчисляется от максимально возможной суммы, которая установлена Налоговым кодексом РФ – 2 млн. рублей и составляет 13%. Т.е. максимально возможный возврат 260 000 рублей, без учета сумм, погашающих проценты от ипотеки и некоторых других расходов.

Примеры

Вы купили квартиру в 2006 году. Она стоила 1,8 млн рублей. В 2019 году вы впервые решили заявить о положенном вам вычете. Поскольку до 2008 года лимит был равен 1 млн рублей, сумма вычета составит 1 млн рублей. Вы вернете налог в размере 130 тысяч.Вы купили квартиру в 2006 году. Она стоила 1,8 млн рублей. А в 2009 году вы купили еще одну квартиру за 3 млн рублей. В 2019 году вы впервые решили заявить о положенном вам вычете по первой квартире. Поскольку до 2008 года лимит был равен 1 млн рублей, сумма вычета составит 1 млн рублей. Вы вернете налог в размере 130 тысяч. Поскольку до 2014 года переносить остаток лимита по вычету на другую квартиру было нельзя, а ваше право на вычет возникло в 2006 году, получить еще 130 тысяч за вторую квартиру не получится.

Но можно поступить по-другому. Вы можете не заявлять вычет по первой квартире, а сразу заявить по второй. Лимит вычета по ней будет уже 2 млн рублей и вы получите 260 тысяч рублей.Вы купили квартиру в 2009 году. Она стоила 1,5 млн рублей. В 2013 году вы купили еще одну квартиру за 1,8 млн рублей. Если в 2019 году вы впервые заявите о положенном вам вычете за первую квартиру, вы вернете только 195 тысяч рублей. Поскольку до 2014 года переносить остаток лимита по вычету на другую квартиру было нельзя, а ваше право на вычет возникло в 2009 году, получить еще 65 тысяч за вторую квартиру не получится.

Но можно поступить по-другому. Вы можете не заявлять вычет по первой квартире, а сразу заявить по второй. По ней получить вычет будет выгодней, вам вернут 234 тысячи. Но нужно понимать, что воспользоваться вычетом по купленной позже квартире уже не получится.Вы купили квартиру в 2013 году. Она стоила 1,5 млн рублей. В 2015 году вы купили еще одну квартиру за 1,3 млн рублей. Если в 2019 году вы впервые заявите о положенном вам вычете за первую квартиру, вы вернете только 195 тысяч рублей. Поскольку до 2014 года переносить остаток лимита по вычету на другую квартиру было нельзя, а ваше право на вычет возникло в 2013 году, получить еще 65 тысяч за вторую квартиру не получится.

Но можно сделать по-другому. Вы можете не заявлять вычет по первой квартире, а сразу заявить по второй. По ней вам вернут 169 тысяч рублей, но! Вы сможете воспользоваться остатком и вернуть еще 91 тысячу при покупке новой квартиры в дальнейшем.

Часто задаваемые вопросы

– Если получать вычет через налоговую, то НДФЛ возвращают за весь год, даже если квартира была куплена в декабре. А если делать вычет через работодателя, то налог вернут только начиная с месяца обращения?

– Этот вопрос до сих пор является дискуссионным. До 2017 года действовало правило, по которому работодатель предоставлял вычет с месяца обращения. При этом в начале следующего года покупатель квартиры мог подать декларацию 3-НДФЛ в налоговую инспекцию и вернуть налог за оставшиеся месяцы прошлого года. Однако с 1 января 2017-го действует другой порядок. Покажем его на примере.

Гражданин И. в августе 2017 года купил квартиру и в сентябре получил в своей ИФНС уведомление для работодателя. Передав его в бухгалтерию, И. разово получил от работодателя сумму, равную удержанному с января по август подоходному налогу, и начиная с сентября, получал зарплату без удержания НДФЛ.

В некоторых организациях из-за особенностей бухгалтерского учета отказываются возвращать налоги за предыдущие месяцы, предлагая работнику пойти в суд, чтобы сделать ему выплату на основании судебного решения. Это довольно длительный путь, и иногда проще согласиться действовать по-старому: получать вычет с месяца обращения, а по окончании года подать декларацию 3-НДФЛ. Для тех, кто решит идти по более сложному пути, нормативные акты, которыми можно аргументировать свою позицию: письма Минфина РФ от 16.03.2017 № 03-04-06/15201, от 20.01.2017 № 03-04-06/2416.

– Можно ли вернуть НДФЛ при покупке квартиры через долевое строительство?

– Возврат подоходного налога при оформлении договора долевого участия происходит в том же размере, что и при покупке жилья за наличные. Разница – в сроке, с которого можно подавать документы в налоговую инспекцию. При долевом строительстве право на вычет возникает с момента подписания акта приема-передачи квартиры, а не с момента регистрации права собственности на нее.

– Может ли налоговая отказать в вычете за покупку квартиры и по какой причине?

– Процент отказов в имущественном налоговом вычете невысок, но он есть. Помимо стандартных случаев, в которых вычет просто не полагается (их перечень указан выше в соответствующей главе), есть и другие причины отказа:

- Неверный расчет налогового вычета в декларации. Это происходит, если декларация заполняется вручную без использования специальных программ.

- Противоречие между декларацией и приложенными документами (неправильно указанный адрес, расхождения данных со справкой 2-НДФЛ и так далее).

- Не приложены все необходимые документы.

- Право на вычет уже было использовано гражданином.

– Как оформить налоговый вычет при покупке квартиры на ребенка?

Есть несколько вариантов таких покупок, рассмотрим каждый из них.

1 Оформление купленной квартиры на взрослого и ребенка (по ½ доли).

В этом случае взрослый владелец жилья получает вычет как за свою долю, так и за долю ребенка (п.6 ст.220 Налогового кодекса РФ). Если квартира куплена за 2 миллиона рублей, то мать или отец оформляют возврат своих налогов как со своей доли (1 млн. руб), так и с доли ребенка (тоже 1 млн.) – и в итоге получают 260 000 рублей.

2 Оформление жилья на двоих взрослых и ребенка (детей).

В такой ситуации вычет на долю ребенка может получить любой из родителей, а также оба сразу. В законодательстве нет конкретных указаний о том, как именно родители должны договариваться между собой на эту тему. В реальности обычно к стандартному пакету документов прикладывают заявление о распределении вычета ребенка между матерью и отцом. Например, купив квартиру за 4 миллиона рублей и оформив ее на 4-х человек (2 родителя и 2 ребенка), отец и мать могут получить налоговый вычет в размере стоимости своей доли (по 1 млн. руб.), а доли детей распределить пополам между собой. Таким образом у каждого из родителей размер вычета составит по 2 миллиона рублей, и оба вернут по 260 000 рублей налога.

3 Оформление квартиры/дома только на ребенка.

В этом случае вычет имеет право получить любой из родителей, несмотря на то, что он не является собственником. Ребенок право на получение имущественного вычета не теряет, он сможет воспользоваться этой возможностью по достижении совершеннолетия. А вот если мать или отец уже получали вычет ранее, то второй раз они этого сделать не смогут, даже за ребенка.

Отметим, что для получения вычета при покупке жилья согласие ребенка не требуется.

Правила получения возврата

Гражданам, не получавшим имущественного вычета до окончания 2014 года, или приобрётшим жильё (и вступившим в право собственности) после указанного срока, льгота будет предоставляться по новым правилам.

Новые правила имущественного вычета выгоднее для граждан

Мы уже упоминали о том, что получать имущественный вычет теперь позволительно многократно. Согласно устаревшим правилам, вычет давался единожды, даже если стоимость квартиры меньше двух миллионов рублей. Теперь ограничение накладывается только на владельца недвижимости – максимальная выплата в 260 000 рублей привязана к конкретному человеку, а не количеству жилья.

Изменение коснулось и совместной собственности. Ранее за квартиру стоимостью два миллиона рублей муж и жена получали 260 000 рублей на двоих, теперь – на человека, то есть 520 000 рублей в сумме.

Какие документы понадобятся в налоговой?

Гражданин может претендовать на вычет не тогда, когда он приобрёл квартиру, а в момент, когда оформил её в собственность. То есть ключевое звено – не факт оплаты, а факт вступления в право собственника. После он получает у работодателя подтверждение об уплате подоходного налога и может претендовать на вычет. Недостаточно прости прийти в инспекцию, предварительно надо собрать и заполнить необходимые документы.

Налоговая потребует целый пакет бумаг, подтверждающих разные стороны процесса. Чтобы исключить многократные посещения инстанции, список нужных документов стоит изучить подробнейшим образом, тщательно проверить их наличие, а те, что требуют заполнения – заполнить правдиво и без ошибок. Как фальсификация данных, так и недочёты в них приведут к отказу в выплате имущественного вычета.

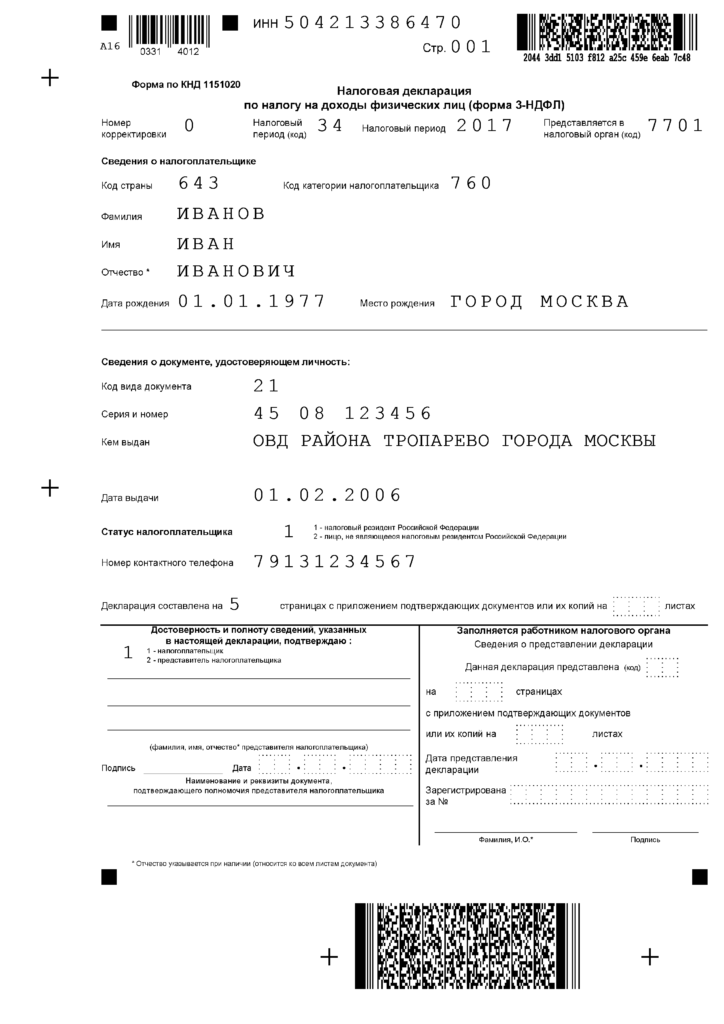

Первый документ, без которого вычет не получить – декларация по форме 3-НДФЛ, заполненная по образцу, утверждённому приказом ФНС России от 24 декабря 2014. Декларацию на вычет можно подать в течение годового периода, следующего за покупкой квартиры. Если жильё приобреталось в 2017 году, декларацию допускается предоставить до декабря 2018 года. Заполнение налоговой декларации будет проще, если вы ознакомитесь с нашей статьей.

Разумеется, данная справка – лишь единый документ из списка. Целиком он выглядит так:

- Паспорт.

- Заявление, в котором изъявлено желание получить имущественный вычет (получатель должен написать его на имя начальника налоговой инспекции по месту прописки).

- Договор о покупке и продаже, удостоверяющий факт приобретения квартиры.

- Справку с места работы по форме 2-НДФЛ.

- Свидетельство, фиксирующее право гражданина на жильё.

- Если имели место отделочные и ремонтные работы, нужно присовокупить к документам чеки или иные бумаги о платежах.

- Свидетельство о рождении, если «дольщиком» или собственником стал несовершеннолетний.

- Выписки от банка и иные документы, если жильё куплено в кредит.

- Свидетельство о браке, если квартира находится в общей супружеской собственности.

Сотрудничайте с налоговой – это полезно для бюджета семьи

В какие сроки нести документы?

Претендентов на имущественный вычет не касается известная многим дата – 30 апреля. В этот срок должны подать декларации граждане, получившие прибыль. Поэтому, как уже упоминалось выше, у получателей возврата на имущество есть целый год, чтобы передать налоговой документы.

Если вы выбрали вариант личного визита в инспекцию, не стоит думать, что это займёт целый день. Сейчас процедура проходит довольно быстро, часто для граждан, получающих имущественный вычет, выделяют отдельное приёмное окно или очередь. С рассматриваемым вопросом работают специалисты, у которых «рука набита» и излишне задерживать посетителей они не станут.

Кстати, в помещении ИФНС часто сидят консультанты, помогающие гражданам в заполнении 3-НДФЛ. Если вы не уверены, что сделали всё правильно, за небольшую плату они проверят декларацию за вами или вовсе заполнят с нуля под диктовку (нужно уточнить личные данные). Мы советуем людям, желающим прибегнуть к услугам такого рода, заложить на посещение налоговой чуть больше времени, с запасом, так сказать.

Список документов для налогового вычета за квартиру в 2020 году

В зависимости от выбранного способа получения вычета будет зависеть и перечень бумаг, обязательных для предъявления в налоговые органы.

При подаче документов, подтверждающих ваши расходы, есть простое правило: «Много документов не бывает»

Документы для возврата налога за прошлый период одной суммой

При покупке квартиры вернуть уплаченный подоходный налог можно в течение 3 лет. Поэтому подавать документы можно сразу за 3 года, либо можно оформлять их каждый год. Это право каждого человека. Если данный срок будет пропущен, то получить вычет за покупку этого жилья уже будет невозможно. Для возврата потребуется направить в налоговые органы следующие документы:

- Заявление о возврате налога.

- Декларация 3-НДФЛ, она может быть в 2 форматах TIF или PDF. Заполняется за каждый календарный год отдельно.

- Справка 2-НДФЛ, подтверждающая сумму доходов, а также сумму начисленных и удержанным НДФЛ работодателем. Справку можно оформить отдельно за каждый год. Или она может отражать доходы и оплаченные налоги за все 3 года.

- Документы, подтверждающие право собственности: договор купли-продажи, акт о передаче жилья (обязательно!) и свидетельство о регистрации собственности (при наличии).

- Кредитный договор и график погашения по нему (если квартира в ипотеке).

- Документ, подтверждающий перечисление средств на счет заемщика: расписка о получении средств продавцом, выписки о движении денежных средств, иные бумаги подтверждающие оплату квартиры покупателем.

- Справки об уплате процентов по кредиту (если квартира в ипотеке). Такую справку можно получить в вашем банке.

- Свидетельство о браке (если квартира куплена в браке).

- Брачный договор (при наличии).

- Заявление о распределении вычета между супругами

Все документы, кроме декларации, справки 2-НДФЛ и заявления подаются в виде копий. Они должны быть заверены подписью заявителя с расшифровкой фамилии, датой заверения и словами «Копия верна». Каждый лист и каждая копия должна иметь такое заверение.

Важно знать, что каждый супруг может получить налоговый вычет, независимо от того, оформлен он по документам собственником или нет. Если недвижимость куплена в браке, а брачный договор не предусматривает иного, то такая собственность считается совместной

При подаче документов при себе всегда необходимо иметь паспорт или иной документ, удостоверяющий личность заявителя. Без него документы приняты не будут. Делать его копии не надо.

Документы для оформления вычета в текущем году (не платим НДФЛ с з/п)

Если новый владелец квартиры желает воспользоваться своим правом на налоговый вычет сразу, не дожидаясь окончания календарного года, то он должен получить уведомление от налоговых органов о наличии у него права на данный вычет. Выдается такое уведомление в течение 30 дней после подачи документов. А срок его действия заканчивается в конце календарного года. Далее надо снова получать уведомление на новый календарный год.

Для получения уведомления потребуются следующие документы:

- Заявление, написанное в произвольной форме в налоговые органы для получения уведомления о праве на имущественный вычет.

- Документы, подтверждающие право собственности: договор купли-продажи, акт о передаче жилья (обязательно!) и свидетельство о регистрации собственности (при наличии).

- Кредитный договор и график погашения по нему (если квартира в ипотеке).

- Справка, уведомление или иной документ, подтверждающий перечисление средств заемщику, расписка о получении средств продавцом, банковские выписки о движении средств в пользу продавца, иные бумаги подтверждающие оплату квартиры покупателем.

- Справки об уплате процентов по кредиту или иные документы, подтверждающие уплату процентов по кредиту в определенном количестве (если квартира в ипотеке). Такую справку можно получить в вашем банке.

- Свидетельство о браке (если квартира куплена в браке).

- Брачный договор (при наличии).

Право на оформление таким способом налогового вычета имеет также каждый супруг независимо от того, вписан он в качестве собственника жилья, или нет. Главное, чтобы недвижимость была приобретена в собственности, а брачный договор не предусматривал иного деления имущества между супругами.

Полученное уведомление предоставляется работодателю. С этого момента он будет выдавать вам заработную плату без вычета подоходного налога.

При подаче заявления для последующих годов потребуется также представлять справку 2-НДФЛ за прошлые годы, чтобы производить правильные расчеты остаточной суммы налогового вычета на текущий год.

Теперь рассмотрим более подробно те документы, которые могут вызвать некоторые затруднения при их составлении.

Перенос остатка вычета на следующий год

Максимальную сумму возврата по вычету получить сразу целиком получится только у тех, чей годовой доход больше 2 000 000 рублей. В этом случае за год вы платите государству НДФЛ в размере 260 000 (или больше). Значит, налоговой есть, что вам вернуть.

Всем остальным за год возвратят только ту часть, которую по факту они за этот год перечислили в бюджет в виде налога. Остальное можно получить в последующие годы. Причем на это может уйти столько лет, сколько нужно в вашем случае – границ нет, главное, чтобы вся положенная сумма в итоге оказалась у вас.

Скажем, у вас оклад 50 тысяч рублей в месяц, и вам должны вернуть 260 тысяч, поскольку сумма вычета составила 2 млн. В год вы получаете 600 000 рублей и платите 78 000 рублей в качестве налога государству. Получается, что налог вам будут возвращать в течение 4 лет.

В первый год после покупки квартиры вы сможете забрать себе 78 000 рублей, во второй и третий год – также по 78 000, а в четвертый год получите оставшиеся 26 000 рублей.

Если квартиру покупает пенсионер, для него предусмотрено исключение. Он сможет вернуть налог сразу за 4 года. Для этого ему нужно подать одновременно 4 декларации: за год, в который приобретено жилье, и за 3 года до этого.

Как оформить налоговый вычет?

С 2021 года налоговый вычет оформляется в упрощённом порядке. Справки, квитанции и прочие подтверждающие документы не понадобятся. Необходимо лишь заполнить заявление на возврат налога в личном кабинете ФНС, указав реквизиты счёта. Форму заявления можно . Чтобы вернуть налог, нужно заявить конкретную сумму вычета. Её считает налогоплательщик, а потом проверяет налоговая инспекция.

Документы, справки — всё это для оформления вычета не потребуется. Налоговая получит необходимую информацию из банка, через который проводилась покупка. При этом банк взаимодействует с ФНС сам. Поэтому перед покупкой квартиры уточните в кредитной организации насчёт возможности упрощённой процедуры вычета.

Важно! Новые упрощённые правила действуют только для тех граждан, которые приобрели жилье с 1 января 2020 года. Если квартира куплена ранее, придётся собрать полный пакет документов.. Какие документы потребуются для получения имущественного вычета:

Какие документы потребуются для получения имущественного вычета:

- заполненная налоговая ;

- справка о доходах (2-НДФЛ), её необходимо получить в бухгалтерии на работе;

- копии необходимых документов:

- паспорта;

- свидетельства о праве собственности на недвижимость или выписки из ЕГРН;

- акта приёма-передачи и договора участия в долевом строительстве, если вы покупали квартиру на этапе строительства;

- заявления от супругов, если они распределили вычет между собой;

- свидетельства о браке и рождении ребёнка, если платили за долю супруга или ребёнка;

- платёжные документы, подтверждающие оплату недвижимости (чеки, платёжные поручения, расписки или квитанции об оплате);

- заявление на возврат налога с указанием реквизитов счёта. Чтобы вернуть налог, нужно заявить конкретную сумму вычета. Её считает налогоплательщик, а потом проверяет налоговая инспекция.

Чтобы получить вычет на уплаченные проценты, необходимо собрать такой же пакет документов, как и для получения имущественного вычета, добавив к нему:

- договор ипотеки, график погашения кредита (займа) и уплаты процентов;

- копии платёжных документов, подтверждающих уплату процентов по ипотечному договору.

Каждый случай индивидуальный. Поэтому, если есть сомнения или вопросы, обратитесь в налоговую за консультацией.

Как видите, брать ипотеку не страшно: есть возможность снизить стоимость недвижимости. Во-первых, с помощью налоговых вычетов. Во-вторых, до 1 июля 2022 года действует льготная программа кредитования — со сниженной процентной ставкой. Соответственно, обслуживать такой заём значительно легче.

Когда можно вернуть налог?

Заявление о возврате суммы излишне уплаченного налога может быть подано в течение трех лет со дня уплаты указанной суммы (). Иными словами, если налогоплательщик подал заявление о предоставлении вычета в 2019 году, то получить вычет из доходов предыдущих периодов он сможет только за 2018, 2017 и 2016 годы. При этом не имеет значения момент приобретения квартиры, поскольку ограничений на срок обращения за вычетом по этому основанию не установлено (письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 29 апреля 2014 г. № 03-04-05/20134). Если же право на налоговый вычет возникло в 2019 году, то получить возврат налога за предшествующие этому году периоды не получится – его остаток может быть перенесен на последующие налоговые периоды до полного их использования. Однако это правило не распространяется на пенсионеров, которые при приобретении жилья имеют возможность перенести остаток имущественного вычета на три непосредственно предшествующих его возникновению налоговых периода ().

Отметим, что при превышении в налоговом периоде суммы налоговых вычетов над суммой доходов, облагаемых по ставке 13%, в этом налоговом периоде налоговая база считается равной нулю. При этом разница между суммой налоговых вычетов в этом налоговом периоде и суммой доходов, облагаемых по ставке 13%, по общему правилу на следующий налоговый период не переносится (письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 25 мая 2015 г. № 03-04-05/29786). Перенести разницу между суммой налоговых вычетов и суммой налогооблагаемых доходов можно только по имущественным налоговым вычетам.

Следует знать, что имущественные налоговые вычеты предоставляются либо при подаче налогоплательщиком декларации по окончании налогового периода (календарного года), либо до окончания соответствующего налогового периода – в этом случае вычет предоставляется налоговыми агентами (как правило, работодателем).

Какие документы нужны для получения налогового вычета за квартиру?

Для получения налогового вычета за приобретенную или построенную жилую недвижимость потребуются следующие документы:

- ;

- (выдает работодатель, если их несколько, то можно получить такую справку у каждого из них);

- копии документов, подтверждающих право собственности на имущество (свидетельство о государственной регистрации права собственности, договор о приобретении имущества или об участии в долевом строительстве, акт приемки-передачи);

- документы, подтверждающие понесенные при покупке или строительстве расходы (товарные и кассовые чеки, квитанции, банковские выписки, акты о закупке материалов у физических лиц с указанием в них адресных и паспортных данных продавца и другие документы) ();

- документы, подтверждающие расходы по процентам за кредит или заем на приобретение недвижимости при обращении за получением вычета по этому основанию (договор и график погашения кредита (займа) и уплаты процентов по нему, платежные документы об уплате процентов);

- заявление о предоставлении налогового вычета;

- копия свидетельства о рождении ребенка (если недвижимость оформлена на несовершеннолетнего ребенка);

- копия свидетельства о браке (если недвижимость оформлена в общую совместную собственность);

- решение органа опеки и попечительства об установлении опеки или попечительства (если недвижимость приобретается опекунами (попечителями) в собственность своих подопечных в возрасте до 18 лет);

- подтверждение права на получение налогового вычета от ИФНС (в случае получения вычета через работодателя).

Если вычет предоставляется на приобретение земельного участка для индивидуального жилищного строительства, есть один нюанс. Получить такой вычет можно только после окончания строительства и оформления прав на воздвигнутый дом (). Поэтому представления в налоговую свидетельства о праве собственности на такой участок будет недостаточно для получения налогового вычета – потребуется представить также свидетельство о праве собственности на построенный на нем жилой дом.

Обращаем внимание, что все документы, подтверждающие понесенные расходы, должны быть оформлены в установленном порядке, иметь все необходимые реквизиты, печати и подписи (). Последняя актуализация: 6 марта 2020 г

Последняя актуализация: 6 марта 2020 г.

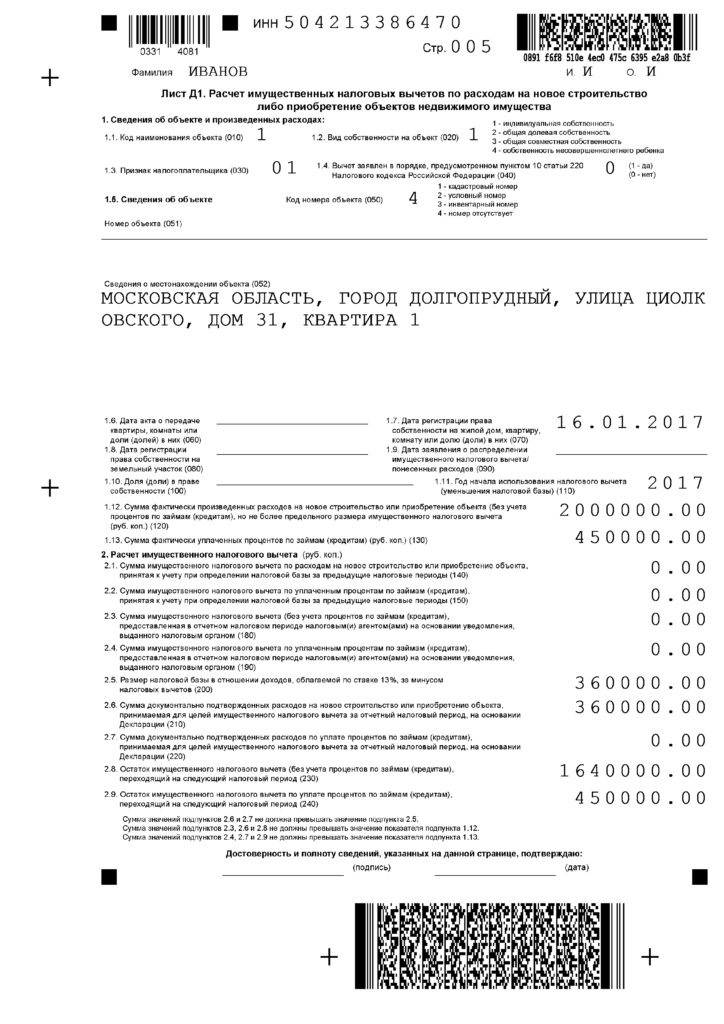

Как правильно заполнить заявление и форму 3-НДФЛ

Заполнить налоговую декларацию можно самостоятельно или с помощью программы, которую можно скачать на сайте ФНС. Информация о доходах указывается на листах А (для физических лиц) и В (для ИП). Для получения имущественного вычета в ней необходимо заполнить лист Д1. Он содержит информацию о недвижимости и размере налогового вычета:

- Сведения об объекте недвижимости – тип, вид собственности, адрес или номер объекта

- Информация о сделке – дата подписания акта и регистрации собственности, размер доли

- Информация о предыдущих вычетах – год первого вычета, размер выплат

- Сумма расходов на покупку жилья с учетом процентов по ипотеке

- Размер налоговой базы – суммы облагаемых налогом доходов

- Сумма вычета с учетом налоговой базы

Затем на основании ваших доходов и размера вычетов рассчитывается налоговая база для разделов 1 и 2.

Пример заполненной декларации

В заявлении указывается следующая информация:

- ИНН и ФИО заявителя

- Код платежа и причины переплаты

- Код налогового периода – буквы ГД (для годового периода), код 00 и год, за который вы возвращаете налог

- Ваш код по ОКТМО — его можно узнать здесь

- Код бюджетной классификации — для НДФЛ это 182 1 01 02010 01 1000 110

- Количество заполненных страниц и листов документов в приложении

- Реквизиты счета, на который вы получите вычет – уточните их в договоре или в интернет-банке

- Паспортные данные – номер, серию, дату и место выдачи паспорта, адрес регистрации

Заявление и декларацию необходимо заполнять черной или синей ручкой печатными заглавными буквами, без ошибок и исправлений. В пустых полях необходимо ставить прочерки.

Самостоятельный расчет налогового вычета по ипотеке на примере Сбербанка

Количество денег, которые вы получите после оформления вычета при покупке квартиры, зависит от уплаченных вами налогов, стоимости жилья и максимальной суммы имущественных вычетов:

- Сумма, которую вы можете получить – 13 % от стоимости жилья или расходов на строительство, ремонт или отделку

- За год вы получите не больше, чем уплатили подоходного налога (13% от ваших доходов)

- Максимальная сумма, которую вы можете вернуть – 13% от суммы всех имущественных вычетов. Эта сумма определяется налоговой службой и составляет 2 000 000 рублей. То есть, с одной статьи расходов вы можете вернуть только 260 000 рублей

Вычеты за уплату ипотеки учитываются отдельно. Если вы оформили ее до 1 января 2014 года, то вы гарантированно получите 13% с уплаченных процентов без каких-либо ограничений. Если же вы приобрели дом или квартиру с помощью целевого кредита после этой даты, то вы ограничены максимальной суммой вычетов за ипотечные кредиты. Эта сумма составляет 3 000 000 рублей, и вернуть вы можете 13% от этой суммы – то есть, 390 000 рублей.

Пример 1:

Наталья Супова в 2015 году купила квартиру за три с половиной миллиона рублей. В месяц она зарабатывает 70 000 рублей. Какую сумму и за сколько лет она может вернуть?

70 000 × 12 = 840 000 рублей – сумма доходов Натальи за год

840 000 × 13% = 109 200 рублей – сумма подоходного налога за год

Стоимость квартиры больше максимальной суммы вычетов, поэтому вернуть Наталья сможет 260 000 рублей. Если ее доходы не изменятся, то сумму вычета она вернет за три года.

Пример 2:

В 2016 году Василий Коробов оформил квартиру стоимостью 5 000 000 рублей в ипотеку от Сбербанка на срок 10 лет по ставке 12,5% годовых и с первоначальным взносом 30%. Через год он решил оформить налоговый вычет. В месяц он зарабатывает 65 000 рублей. Вычет он оформил через работодателя.

Сначала рассчитаем сумму уплаченных платежей и процентов по ипотеке:

5 000 000 – (5 000 000 × 30%) = 5 000 000 – 1 500 000 = 3 500 000 рублей – сумма кредита после выплаты первоначального взноса

(3 500 000/120) × 12 = 350 000 рублей – сумма платежей по ипотеке без учета процентов

0,125/12 = 0,010417 – размер процентной ставки за месяц

3 500 000 × 0,010417/1-(0,010417+1)-120 = 3 500 000 × 0,010417/1-0,288352 = 36 459/0,711648 = 51 232,48 рублей – размер ежемесячного платежа

51 232,48 × 12 = 614789,72 рублей – сумма платежей по ипотеке с учетом процентов

614789,72 – 350 000 = 264 789,72 рублей- сумма уплаченных процентов

Теперь рассчитаем вычет:

65 000 × 13% = 8 450 рублей – подоходный налог за месяц

350 000 × 13% = 45 500 рублей – налоговый вычет за ипотеку

264 789,72 × 13% = 34 422,66 рублей – налоговый вычет за проценты по ипотеке

45 500 + 34 422,66 = 79922,66 рублей – общая сумма вычета

Вернуть эту сумму Коробов может за 10 месяцев.

Если вы уже получили вычет за покупку жилья до 1 января 2014 года, а после этого оформили другое жилье в ипотеку, то вы можете получить вычеты за новую ипотеку. Если вы получили вычет за проценты по целевому кредиту до этой даты, то получить повторный вычет на том же основании вы не сможете.

Имущественный вычет на квартиру на сайте ФНС

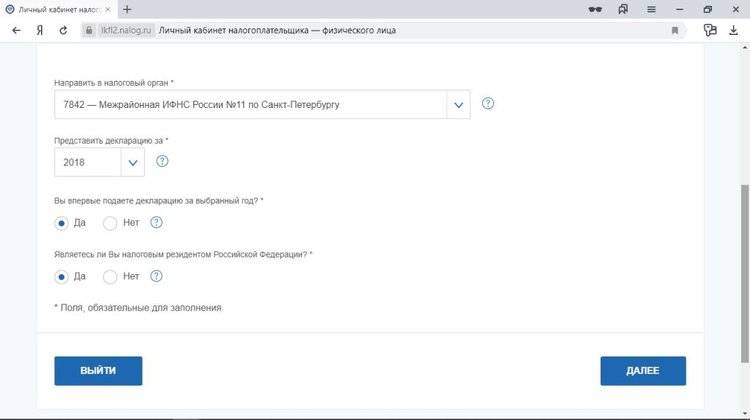

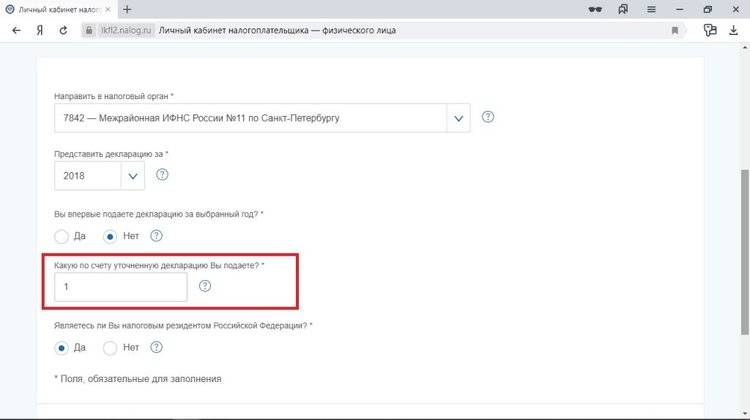

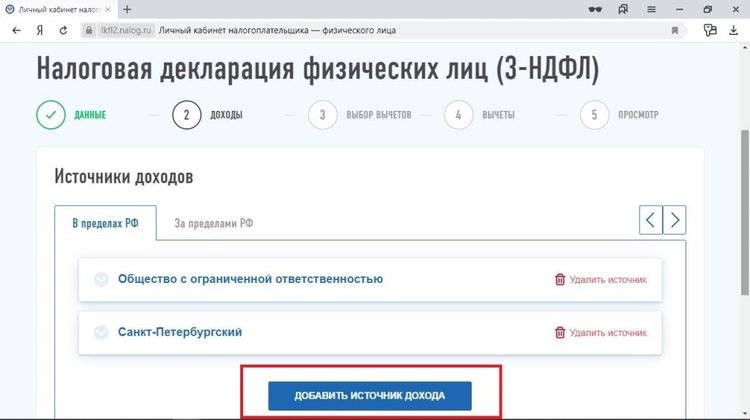

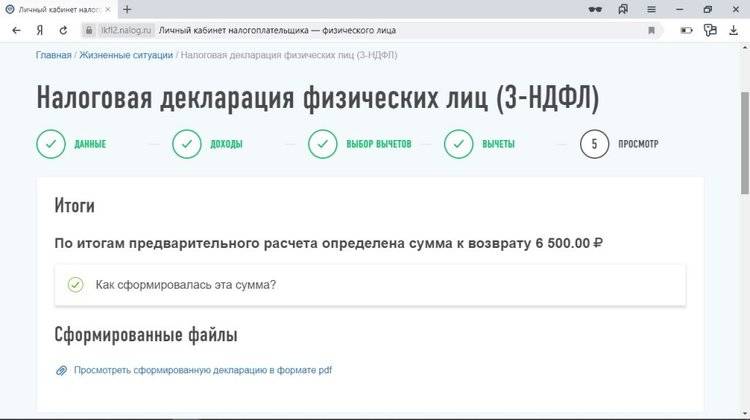

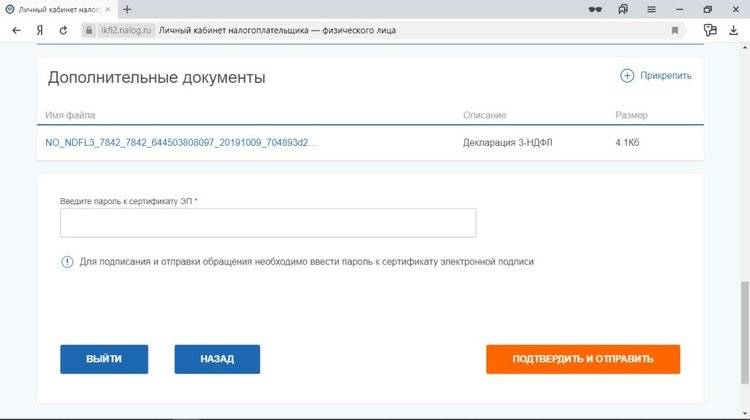

Для оформления заявки онлайн через портал налоговой службы необходимо совершить несколько последовательных действий.

- Зайдите в свой личный кабинет налогоплательщика.

- Пройдите процедуру оформления электронной подписи, если таковой у вас еще нет.

- Перейдите в раздел «Жизненные ситуации», кликните на пункт подачи документа и нажмите «Заполнить онлайн».

- После этого необходимо внести личные сведения. Выберите подразделение, в которое будете направлять бумаги.

Проставьте отметку, какой раз за год подаете документацию. Уточните число версий.

Подтвердите, что являетесь резидентом РФ.

Предоставьте отчет о доходах.

Если работодатель уже успел произвести операцию, пункты будут заполнены в автоматическом режиме. Если нет – придется сделать это самостоятельно.

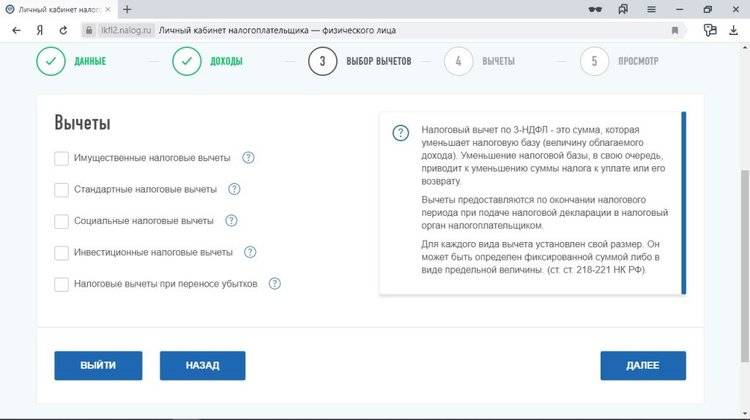

Определитесь с категорией вычета.

Укажите, почему вправе получить возврат.

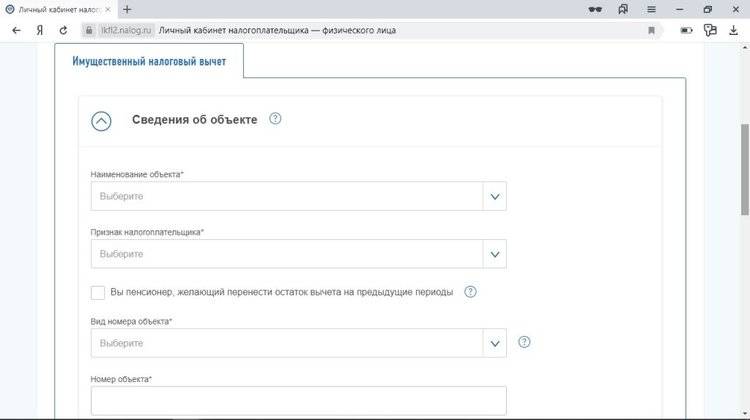

Имущественный:

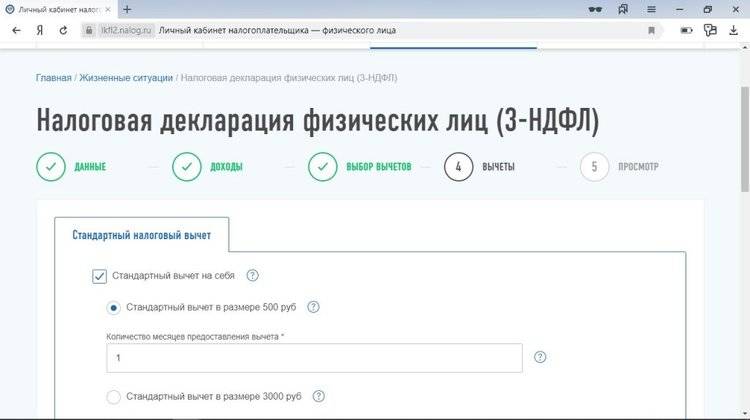

Стандартный:

Социальный:

Подготовьте документ к отправке.

Теперь остается дождаться ответа от инспекции.

Как рассчитать вычет

Размер, на который сокращается база налогообложения физического лица, ставшего законным владельцем имущества, вычисляется простым образом. Нужно взять точную цену имущества, подтвержденную документально, и подсчитать от нее 13%.

Обращаем внимание на то, что 13% — это максимальный процентный коэффициент для вычисления, и он применяется только для тех налогоплательщиков, которые отдавали НДФЛ в полном объеме. Те физические лица, которые платили меньше, например, 10%, могут вернуть не больше 10% от стоимости жилья

Это важно знать: Покупка квартиры через нотариуса в 2020 году

Для дорогостоящих объектов

Если налогоплательщик приобрел недвижимость за достаточно высокую цену, то в данном случае при расчете суммы, на которую сократится база налогообложения, необходимо учесть нюанс – максимально возможный размер налоговой скидки.

Размер предельной суммы налоговой скидки не всегда одинаков и определяется в зависимости от ситуации:

- 3000000 рублей – если физическое лицо, стало обладателем жилья при помощи ипотечного кредита или иного займа.